PIX como funciona?

Pagamentos instantâneos são as transferências monetárias eletrônicas na qual a transmissão da ordem de pagamento e a disponibilidade de fundos para o usuário recebedor ocorre em tempo real e cujo serviço está disponível durante 24 horas por dia, sete dias por semana e em todos os dias no ano. As transferências ocorrem diretamente da conta do usuário pagador para a conta do usuário recebedor, sem a necessidade de intermediários, o que propicia custos de transação menores.

O Pix estará disponível para a população brasileira a partir de novembro de 2020. Além de aumentar a velocidade em que pagamentos ou transferências são feitos e recebidos, tem o potencial de alavancar a competitividade e a eficiência do mercado; baixar o custo, aumentar a segurança e aprimorar a experiência dos clientes; promover a inclusão financeira e preencher uma série de lacunas existentes na cesta de instrumentos de pagamentos disponíveis atualmente à população. Em linha com a revolução tecnológica em curso, possibilita a inovação e o surgimento de novos modelos de negócio e a redução do custo social relacionada ao uso de instrumentos baseados em papel.

Atuação do BC

O BC está liderando o processo de implantação do ecossistema de pagamentos instantâneos brasileiro, que está sendo construído de forma participativa, envolvendo a interlocução com diversos agentes do mercado. O principal objetivo do BC com essa ação é aumentar a eficiência e a competitividade do mercado de pagamentos de varejo no Brasil, por meio da criação de um novo meio de pagamento que ajudará no processo de eletronização do mercado brasileiro.

Desde a publicação do Relatório de Vigilância do Sistema de Pagamentos Brasileiro 2013, o BC vem incentivando o desenvolvimento de um arranjo de pagamentos, de amplo acesso, que possibilite a realização de pagamentos instantâneos. Em 2018, o BC decidiu liderar essa construção. O passo inicial foi a criação de grupo de trabalho específico, com participação do BC e de agentes do mercado, denominado GT Pagamentos Instantâneos. O GT encerrou seus trabalhos no dia 21 de dezembro de 2018, com a divulgação do Comunicado nº 32.927 e do documento com os requisitos fundamentais para o ecossistema de pagamentos instantâneos brasileiro.

De forma a dar continuidade à interação com os agentes de mercado e com potenciais usuários, o BC instituiu o Fórum para assuntos relacionados a pagamentos instantâneos no âmbito do SPB – Fórum Pix, que conta com cerca de 220 instituições participantes. Consistindo em um comitê consultivo permanente, o Fórum Pix tem como objetivo subsidiar o BC em seu papel de definidor das regras de funcionamento do ecossistema de pagamentos instantâneos. Existem quatro grupos de trabalho temáticos no âmbito do Fórum Pix: GT Negócios, GT Padronização e Requisitos Técnicos, GT Mensagens PI e GT Segurança. O Fórum Pix é uma estrutura de governança permanente, que continuará existindo mesmo após o lançamento do Pix e que buscará o aprimoramento contínuo das soluções, sempre com foco na manutenção de um ambiente eficiente, competitivo, seguro e inclusivo.

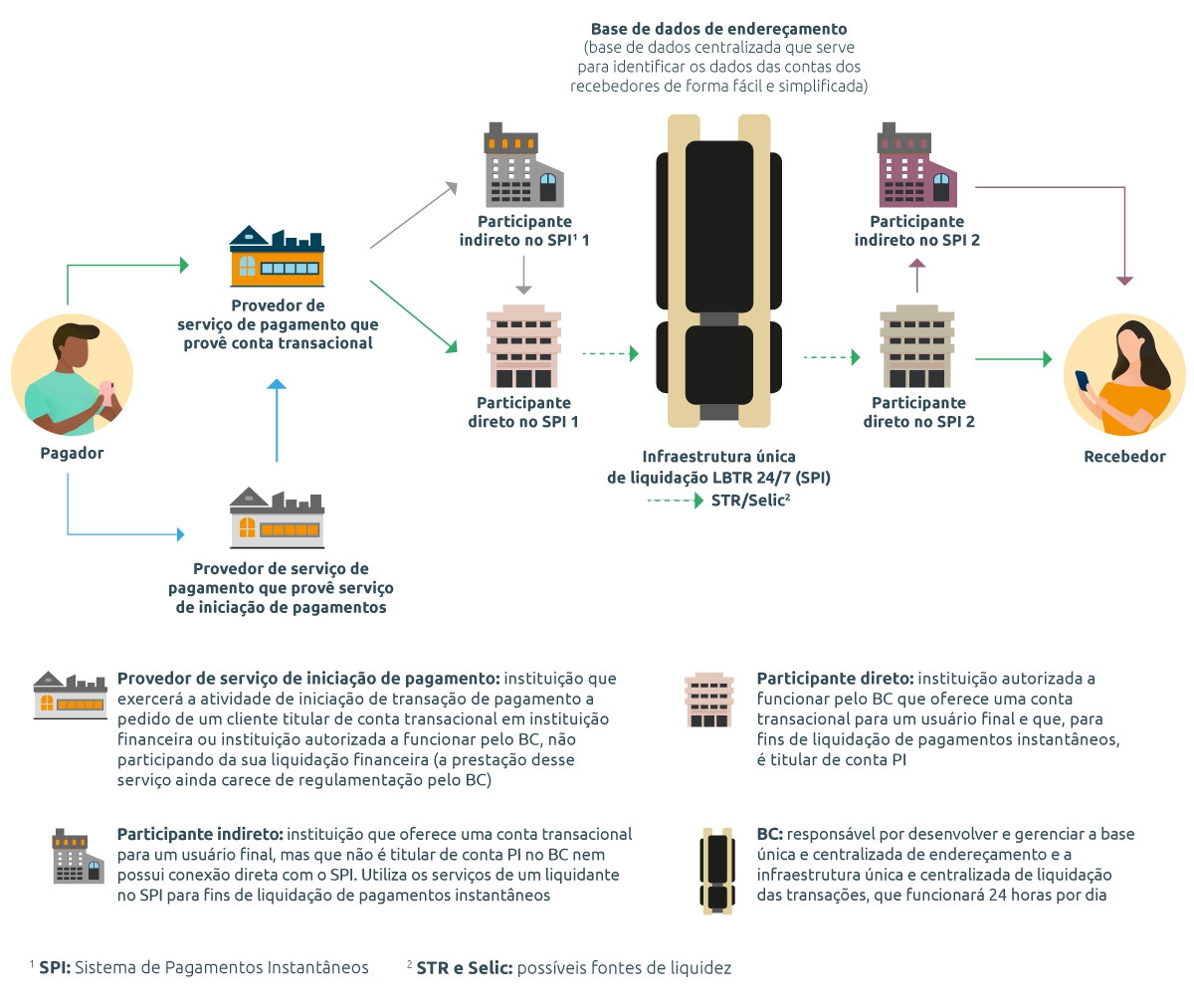

Em agosto de 2019, o BC atualizou os requisitos fundamentais para o ecossistema de pagamentos instantâneos brasileiro, com a divulgação do Comunicado n° 34.085. O ecossistema de pagamentos instantâneos brasileiro será formado pelo arranjo aberto instituído pelo BC (Pix), pelos prestadores de serviços de pagamento participantes do arranjo (instituições financeiras e instituições de pagamento), pela plataforma única que fará a liquidação das transações realizadas entre diferentes instituições participantes (SPI) e pelo diretório de identificadores de contas transacionais que armazenará as informações das chaves ou apelidos que servem para identificar as contas dos usuários recebedores (DICT). Tanto o SPI, quanto o DICT, serão desenvolvidos, operados e geridos pelo BC e funcionarão 24 horas por dia, sete dias por semana e em todos os dias do ano. O SPI, à semelhança de plataformas similares de outras jurisdições, terá arquitetura centralizada, com comunicação via mensageria, que será baseada no padrão internacional ISO 20022. Com o avanço do desenvolvimento do SPI, o BC divulgou por meio do Comunicado n° 34.836, em dezembro de 2019, o cronograma de disponibilização de ambiente de homologação e os critérios de participação nos testes para fins de liquidação de pagamentos instantâneos.

A construção do ecossistema de pagamentos instantâneos brasileiro faz parte da Agenda BC# na dimensão Competitividade

O Pix chegando ao cidadão

As ações abaixo tiveram como objetivo fazer com que esse novo meio de pagamento seja ofertado aos clientes finais, pagadores e recebedores, aumentando as alternativas de escolha da população. O Pix, inserido em um ambiente aberto, competitivo e seguro, poderá apoiar no processo de eletronização dos pagamentos, aumentar a eficiência no mercado de pagamentos de varejo e viabilizar o desenvolvimento de soluções focadas na experiência do cliente.

Definição de marca única

A existência de uma marca única é imprescindível para que os usuários (pagadores e recebedores) identifiquem esse novo meio de realizar pagamentos e transferências de uma forma clara e inequívoca. A identidade visual facilitará o entendimento e a adoção do instrumento. As marcas individuais que representam cada um dos prestadores de serviços de pagamento (instituições financeiras e de pagamento) poderão ser dispostas juntamente com a marca Pix, na forma e nas condições que serão oportunamente divulgadas no regulamento do Pix e documentos anexos.

Recolhimentos de taxas federais desde o lançamento do Pix

A celebração de acordo de cooperação técnica entre o BC e a União, por intermédio da Secretaria do Tesouro Nacional (STN) do Ministério da Economia, viabilizará que cidadãos brasileiros possam fazer seus recolhimentos à União de uma forma muito mais simples e rápida, melhorando bastante a experiência atual. Do ponto de vista do Pix, a entrada do Tesouro Nacional logo no seu lançamento, em novembro de 2020, é fundamental para que a população brasileira possa ter, desde o início, a opção de pagar uma taxa governamental via Pix, com benefícios de competição, redução de custos e de melhoria na experiência do cidadão. Inúmeros são os objetivos públicos potencialmente alcançados, com nítidos ganhos ao cidadão brasileiro.

Estabelecimento de critérios de participação no Pix

O BC estabeleceu, por intermédio da Resolução nº1, os critérios e modalidades de participação no Pix e no Diretório de Identificadores de Contas Transacionais (DICT), e por meio da Circular 4.027 as regras para a plataforma de liquidação financeira do Pix (SPI).

Todas as instituições financeiras e instituições de pagamento com mais de 500 mil contas de clientes ativas, considerando as contas de depósito à vista, as contas de depósito de poupança e as contas de pagamento pré-pagas, serão obrigadas a participar do Pix, ofertando a seus clientes todas as suas funcionalidades de iniciação e de recebimento de pagamentos. As demais instituições financeiras e de pagamento, mesmo aquelas que ainda não atingiram os limites para requerer autorização de funcionamento como instituição de pagamento, poderão, de forma facultativa, participar do Pix desde o seu lançamento.

Processo de adesão para participação no Pix

O processo de adesão ao Pix, regulamentado pelas Cartas Circulares nrs. 4006/2020, 4022/2020, 4.055/2020 e 4.056/2020, engloba duas etapas:

a. etapa cadastral; e

b. etapa homologatória.

A efetiva participação no Pix, por ocasião de seu lançamento, requer o cumprimento, com sucesso, de ambas as etapas.

A etapa cadastral(1)(2) consiste nos requisitos:

- (Todos) Envio de informações cadastrais (Acesse aqui o Formulário de solicitação de cadastro para adesão ao Pix a ser enviado para o e-mail pix@bcb.gov.br);

- (Instituições não autorizadas) Envio de declaração, firmada pelo participante responsável, que ateste: Capacidade técnica e operacional e Capital mínimo requerido; e do Contrato firmado com o participante responsável (a serem enviados via Protocolo Digital).

(1) O BC se reserva ao direito de exigir informações e documentos complementares a qualquer tempo para cumprimento dessa etapa.

(2) A conclusão da etapa cadastral implica o compromisso de adesão às regras, à condições e aos procedimentos a serem estabelecidos no Regulamento do Pix.

A etapa homologatória consiste nos requisitos:

- (Participantes diretos no SPI) Cumprimento do plano de testes no SPI e no DICT;

- (Participantes indiretos no SPI) Cumprimento dos testes junto ao seu liquidante e no cumprimento por parte do liquidante do plano de testes no SPI e no DICT;

- (Todos) Avaliação de aderência de soluções aos requisitos mínimos para a experiência do usuário.

Participação nas plataformas operacionais

Participação na plataforma de liquidação – SPI

As modalidades de participação no SPI são duas: participantes diretos, que são aqueles que farão a liquidação das transações diretamente no SPI; e participantes indiretos, cujas transações serão liquidadas por intermédio de um participante direto. Bancos comerciais, bancos múltiplos com carteira comercial e caixas econômicas que sejam participantes do Pix deverão obrigatoriamente ser participantes diretos do SPI. As demais instituições autorizadas a funcionar pelo Banco Central que sejam participantes do Pix podem optar em ser participantes diretos ou indiretos do SPI. Importante destacar que as instituições de pagamento sem autorização para funcionamento que sejam participantes do Pix devem necessariamente ser participantes indiretos do SPI.

Participação no diretório de informações de contas transacionais para iniciação de pagamentos – DICT

Todas as instituições que sejam participantes diretas do SPI também deverão acessar o DICT de forma direta.

Experiência do cliente

Os pagamentos instantâneos estão sendo desenhados com diversos objetivos, dentre eles o de aprimorar a experiência de pagamento dos usuários, tanto pagadores quanto recebedores.

Do ponto de vista dos usuários pagadores, o objetivo é construir soluções que permitam que a realização de um pagamento instantâneo seja tão fácil, simples, intuitiva e rápida quanto realizar um pagamento com dinheiro em espécie. Para tanto, os pagadores poderão iniciar pagamentos por pelo menos três formas diferentes:

- por meio da utilização de chaves ou apelidos para a identificação da conta transacional, como o número do telefone celular, o CPF, o CNPJ ou um endereço de e-mail;

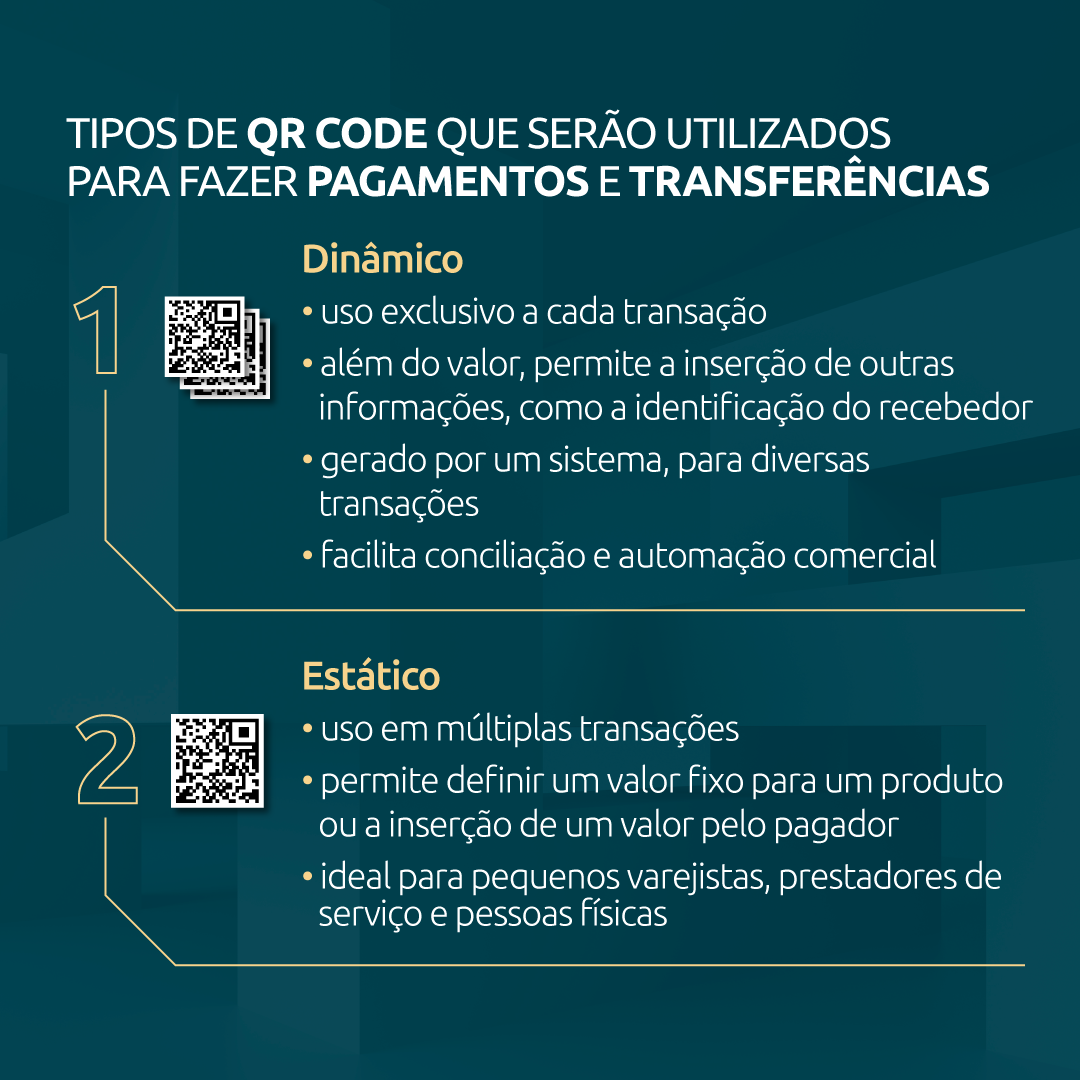

- por meio de QR Code (estático ou dinâmico); ou

- por meio de tecnologias que permitam a troca de informações por aproximação, como a tecnologia near-field communication (NFC).

A utilização de chaves ou apelidos facilitará o processo de iniciação do pagamento comparativamente ao modelo existente hoje para a TED e para o DOC, em que é necessária a inserção de diversos dados do usuário recebedor, como o CPF ou o CNPJ, a identificação da instituição na qual o recebedor possui uma conta, o número da agência, o tipo da conta e o número da conta.

Alternativamente, o pagamento poderá ser iniciado a partir da leitura de um QR Code apresentado pelo usuário recebedor. O padrão de QR Code será estabelecido com o objetivo de permitir que sua leitura seja realizada a partir de qualquer tipo de smartphone, inclusive os mais simples. No futuro, os pagamentos também poderão ser iniciados a partir da leitura, pelo usuário recebedor, de QR Code gerado pelo próprio usuário pagador. Cada recebedor poderá escolher livremente qual ou quais tipos de iniciação de pagamento instantâneo ele irá aceitar.

Os QR Codes utilizados no âmbito do Pix seguem o padrão BR Code, estabelecido pelo Banco Central do Brasil por meio da Circular nº 3.989/2020. Mais informações sobre o BR Code estão disponíveis aqui.

Do ponto de vista dos usuários recebedores, espera-se que a diminuição do número de intermediários na cadeia de pagamentos leve a um custo de aceitação menor que os demais meios eletrônicos. Além do menor custo, a disponibilização imediata dos recursos otimizará a gestão do fluxo de caixa dos usuários recebedores, o que tenderá a reduzir sua necessidade de crédito. Outro benefício é a facilidade de automatização e de conciliação dos pagamentos. As informações agregadas, que cursarão junto com a ordem de pagamento, permitirão o desenvolvimento de soluções tecnológicas que integrem os sistemas dos usuários recebedores, notadamente empresas, automatizando, facilitando e dando mais agilidade aos processos.

Texto por: Banco Central | bcb.gob.br